导语:电商公司做大了,税务问题就成了必须面对的挑战。很多老板只知道埋头赚钱,却忽视了股权架构对税务成本的影响。一个合理的股权架构,不仅能规避税务风险,还能合法合规地降低税负。今天我们就来深入探讨电商公司如何通过科学的股权架构设计实现税务优化。

一、为什么股权架构影响税务成本?

在深入架构设计之前,我们先要理解股权架构为什么会影响税务成本。这主要涉及以下几个核心问题:

1. 企业所得税 vs 个人所得税的博弈

企业所得税:公司盈利需缴纳25%的企业所得税(小微企业有优惠)

个人所得税:分红给股东需缴纳20%的个人所得税

综合税负:直接持股模式下,综合税负高达40%(25%+20%×75%)

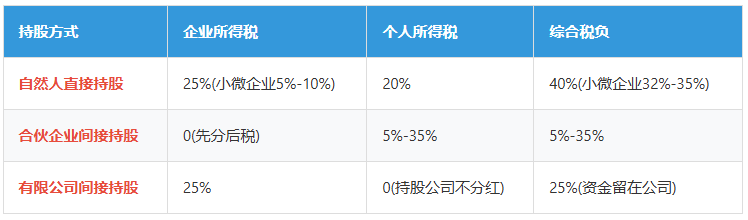

2. 不同持股方式的税负差异

3. 股权架构的税务影响维度

税负水平:不同架构下的综合税负差异巨大

资金效率:是否需要立即分红,资金能否留在公司再投资

转让成本:股权转让时的税负不同

税务风险:架构设计的合规性和可解释性

二、电商公司常见股权架构模式

电商公司常用的股权架构模式主要有4种,每种模式都有其适用场景和优缺点。我们来逐一分析:

模式1:自然人直接持股

架构示意:自然人股东 → 电商公司

适用场景:初创期电商公司、单一业务板块、无复杂投资需求

主要优势:

结构简单:管理便捷,决策高效

透明度高:股权结构清晰,便于理解

成本低:无需设立中间层,管理成本低

主要劣势:

税负较高:综合税负达40%(小微企业32%-35%)

资金灵活性差:分红必须缴纳个税,无法延迟纳税

扩张受限:不便于多业务布局和资本运作

模式2:合伙企业间接持股

架构示意:自然人 → 合伙企业(持股平台) → 电商公司

适用场景:有多名合伙人、需要股权激励、有税务筹划需求

主要优势:

税负较低:仅缴纳个人所得税,税率5%-35%

灵活性高:便于股权激励和合伙人进退

可穿透税负:避免企业所得税和个人所得税双重征税

主要劣势:

责任无限:普通合伙人承担无限责任

政策风险:部分地区对合伙企业征税政策收紧

管理复杂:需要规范的合伙协议和管理机制

模式3:有限公司间接持股

架构示意:自然人 → 控股公司(有限公司) → 电商公司

适用场景:有多个业务板块、有上市计划、资金需求大

主要优势:

资金延迟纳税:分红留在控股公司,无需立即缴纳个税

风险隔离:控股公司隔离经营风险,保护股东资产

便于扩张:通过控股公司投资新业务,便于资本运作

股权转让优惠:符合条件可享受特殊性税务处理

主要劣势:

税负不低:资金最终要提取仍需缴纳综合税负

管理成本高:需要维护多套账务和税务申报

资金沉淀:大量资金留在控股公司,无法直接使用

模式4:混合架构(最常见)

架构示意:自然人 + 合伙企业 + 有限公司组合 → 电商公司

适用场景:中等规模电商公司、有多元化需求、平衡节税与灵活性

主要优势:

灵活性最强:可根据不同需求选择不同持股方式

节税效果佳:综合不同模式的优势,实现整体税负最优

风险分散:不同持股方式分散风险

主要劣势:

管理复杂:需要协调多个主体的关系

成本较高:维护成本和管理成本都较高

设计难度大:需要专业的团队进行架构设计

三、股权架构税务优化实战案例

理论讲完了,我们通过几个真实案例来看看电商公司如何通过架构设计实现税务优化。

案例1:年利润100万的淘宝卖家

背景:张三经营一家淘宝店,年利润100万,目前自然人直接持股。

现状税负:

企业所得税:100万×5%(小微企业优惠)=5万

个人所得税:(100-5)万×20%=19万

综合税负:24万,税负率24%

优化方案:设立合伙企业作为持股平台

优化后税负:

企业所得税:0(合伙企业先分后税)

个人所得税:100万×20%(经营所得)=20万

综合税负:20万,税负率20%

节税效果:节省4万,税负降低4个百分点

案例2:年利润500万的跨境电商公司

背景:李四经营一家跨境电商公司,年利润500万,计划扩大业务。

现状税负:

企业所得税:500万×25%=125万

个人所得税:(500-125)万×20%=75万

综合税负:200万,税负率40%

优化方案:设立控股公司+合伙企业混合架构

优化策略:

300万利润通过合伙企业持股,税率20%

200万利润通过控股公司持股,留在公司再投资

优化后税负:

合伙企业税负:300万×20%=60万

控股公司税负:200万×25%=50万(资金留在公司)

当期税负:110万,税负率22%

节税效果:当期节省90万,税负降低18个百分点

案例3:年利润2000万的直播电商公司

背景:王五经营一家直播电商公司,年利润2000万,有上市计划。

现状税负:

企业所得税:2000万×25%=500万

个人所得税:(2000-500)万×20%=300万

综合税负:800万,税负率40%

优化方案:搭建多层控股架构

架构设计:

自然人→家族控股公司(有限公司)→业务公司

业务公司分红到家族公司,暂不分配给自然人

优化策略:

分红留在家族公司,用于再投资或家庭消费

通过家族公司投资新业务,扩张业务版图

优化后税负:

企业所得税:2000万×25%=500万

个人所得税:0(资金留在家族公司)

当期税负:500万,税负率25%

节税效果:当期节省300万,税负降低15个百分点

附加价值:资金留在家族公司,实现资产隔离和财富传承

四、电商公司股权架构设计实战指南

了解了模式和案例,我们来掌握电商公司股权架构设计的实战方法。

1. 需求分析:明确优化目标

目标1:降低当期税负

优先考虑合伙企业持股

利用小微企业税收优惠

合理拆分业务,适用不同税率

目标2:资金延迟纳税

设立控股公司,分红留存在公司

通过公司间业务往来调节利润

利用亏损弥补,推迟纳税时间

目标3:风险隔离

通过多层架构隔离风险

不同业务独立法人实体

个人资产与公司资产隔离

目标4:资本运作

搭建适合上市或融资的架构

预留股权激励空间

便于引入投资人和退出

2. 架构选择:匹配业务阶段

初创期(年利润<100万)

推荐架构:自然人直接持股

理由:结构简单,管理成本低,可享受小微企业税收优惠

优化点:合理利用小微企业税收优惠政策

成长期(年利润100万-500万)

推荐架构:合伙企业间接持股或混合架构

理由:平衡节税效果和管理成本,为扩张做准备

优化点:通过合伙企业降低综合税负

成熟期(年利润500万-2000万)

推荐架构:控股公司+合伙企业混合架构

理由:实现节税和资金延迟纳税的双重目标

优化点:资金部分留在控股公司再投资

扩张期(年利润>2000万)

推荐架构:多层控股架构

理由:满足资本运作、风险隔离、财富传承多重需求

优化点:通过家族公司实现资产配置和传承

3. 实施步骤:循序渐进优化

第一步:现状诊断

梳理当前股权架构

测算当前税负水平

识别税务优化空间

第二步:方案设计

明确优化目标和优先级

设计架构方案

测算优化效果

第三步:税务筹划

咨询专业财税顾问

与税务机关沟通确认

准备相关文件和资料

第四步:架构搭建

设立持股平台或控股公司

办理股权转让手续

完善公司治理结构

第五步:运营维护

建立健全财务制度

规范关联交易定价

定期评估架构有效性

五、股权架构税务优化的关键要点

1. 合规性是前提

必须遵守的原则:

实质重于形式:架构设计必须有商业实质,不能仅为了避税

合理商业目的:架构调整必须有合理的商业理由

符合税法规定:所有操作必须符合税法和相关规定

可解释可审计:架构设计要经得起税务机关的审查

风险提示:避税和逃税仅一线之隔,税务筹划必须以合规为前提

2. 成本效益要平衡

要考虑的成本:

设立成本:设立持股平台或控股公司的注册费用

运营成本:多套账务的维护成本、人力成本

管理成本:协调多个主体的管理成本

机会成本:资金沉淀的时间成本

优化建议:税负节省要大于架构搭建和维护成本,避免得不偿失

3. 灵活性要预留

要预留的空间:

业务扩张空间:架构设计要便于后续业务扩张

股权激励空间:预留股权激励池,吸引和留住人才

资本运作空间:架构要便于融资、并购、上市等资本运作

调整优化空间:架构要有调整的灵活性,适应变化

设计原则:架构设计要向前看3-5年,预留发展空间

4. 专业团队要跟上

需要的专业支持:

财税顾问:提供专业的税务筹划建议

法律顾问:设计架构的法律文件和治理结构

财务团队:建立规范的财务制度和核算体系

管理团队:协调多个主体的运营管理

建议:架构越复杂,越需要专业的团队支持

六、常见风险与应对措施

风险1:税务机关的反避税调查

风险描述:架构设计被认为缺乏商业实质,被税务机关认定为避税

应对措施:

确保架构设计有合理的商业目的

做好充分的文件准备和解释说明

与税务机关保持良好的沟通

咨询专业财税顾问,降低风险

风险2:关联交易定价风险

风险描述:关联交易定价不合理,被税务机关进行纳税调整

应对措施:

遵循独立交易原则,合理定价

做好转让定价文档准备

参考市场公允价格

定期进行关联交易合规自查

风险3:合伙企业政策风险

风险描述:合伙企业税收政策收紧,影响节税效果

应对措施:

关注政策变化,及时调整策略

不要过度依赖单一节税方式

混合多种架构,分散风险

预留架构调整的灵活性

风险4:架构管理风险

风险描述:多层架构管理复杂,出现合规问题

应对措施:

建立健全的内部管理制度

做好财务和税务的规范化管理

定期进行合规审计

引入专业管理团队

风险5:合伙人纠纷风险

风险描述:合伙企业合伙人之间出现纠纷

应对措施:

签署规范的合伙协议

明确权利义务和退出机制

建立良好的沟通机制

必要时引入第三方调解

七、电商公司股权架构优化建议

1. 分阶段实施,循序渐进

不要一次性搭建过于复杂的架构,要根据业务发展分阶段优化:

初创期:自然人直接持股,简化管理

成长期:引入合伙企业,降低税负

成熟期:搭建控股公司,实现资金延迟纳税

扩张期:优化多层架构,满足资本运作需求

2. 结合实际,量体裁衣

架构设计要结合企业实际情况,不要盲目照搬:

根据盈利规模选择架构

根据业务需求设计架构

根据团队能力搭建架构

根据发展目标优化架构

3. 合规优先,节税并重

税务筹划必须以合规为前提,节税是锦上添花:

绝不触碰法律红线

确保架构有商业实质

做好充分的文件准备

与税务机关保持良好沟通

4. 动态调整,持续优化

股权架构不是一成不变的,要随着企业发展动态调整:

定期评估架构有效性

根据政策变化调整策略

根据业务需求优化架构

保持架构的灵活性

5. 专业支持,降低风险

架构设计涉及财税、法律、管理等多个领域,建议寻求专业支持:

咨询专业的财税顾问

聘请专业的法律顾问

建立专业的财务团队

引入专业的管理团队

八、总结与行动建议

核心观点回顾:

架构影响税负:不同股权架构下的税负差异巨大,优化空间可达15-20个百分点

模式选择关键:根据业务规模和发展阶段选择合适的架构模式

合规是前提:税务筹划必须以合规为前提,避免触碰法律红线

成本要平衡:节税效果要大于架构搭建和维护成本

专业团队支持:复杂的架构设计需要专业团队支持

行动建议:

诊断现状:梳理当前股权架构,测算税负水平,识别优化空间

明确目标:确定税务优化的优先级和目标

咨询专业:咨询专业的财税顾问,设计合理的架构方案

分步实施:根据业务发展阶段,分步骤优化股权架构

持续监控:定期评估架构有效性,动态调整优化

温馨提示:

本文内容仅供参考,具体方案设计请结合企业实际情况和当地政策。建议咨询专业财税人士的意见。不同地区的税收政策和执行标准可能存在差异,请以当地税务机关最新政策为准。股权架构设计涉及财税、法律等多个专业领域,务必在专业人士指导下进行。

如果觉得这篇文章对你有帮助,欢迎点赞、在看、转发给更多需要的朋友!

如有任何疑问,欢迎在评论区留言,我们会及时回复解答。

关注我们,获取更多电商财税干货!

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏